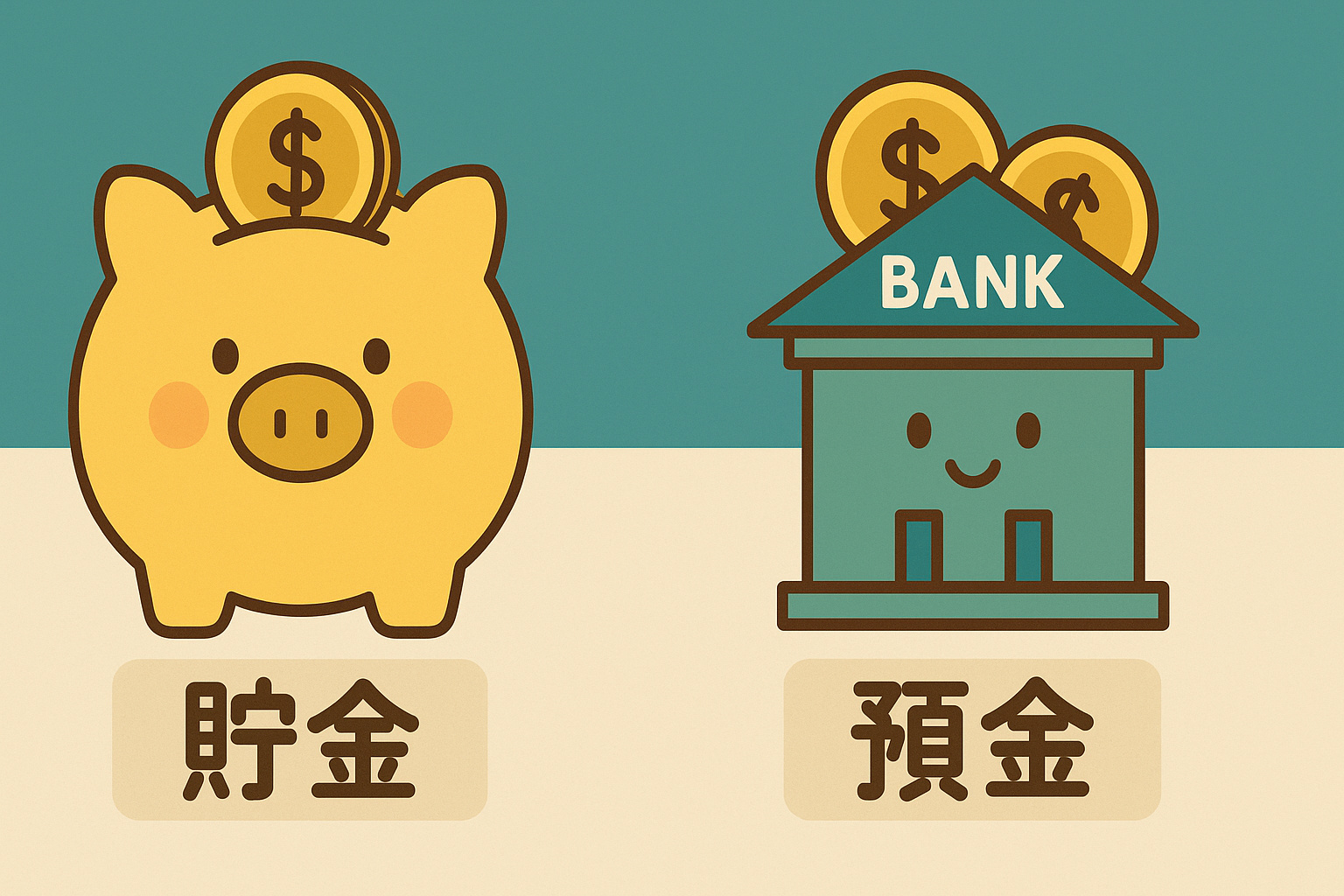

「預金」と「貯金」という言葉は、どちらもお金を貯める行為を指すため、日常会話の中では混同されることがよくあります。

しかし実際には、使用される文脈や制度上の背景において明確な違いが存在しています。

たとえば、銀行で使われるのは「預金」、一方でゆうちょ銀行(旧郵便局)では「貯金」という表現が用いられています。

また、法律的にも両者は別々の法制度に基づいて発展してきた歴史があり、その成り立ちを知ることは日本の金融制度の理解にもつながります。

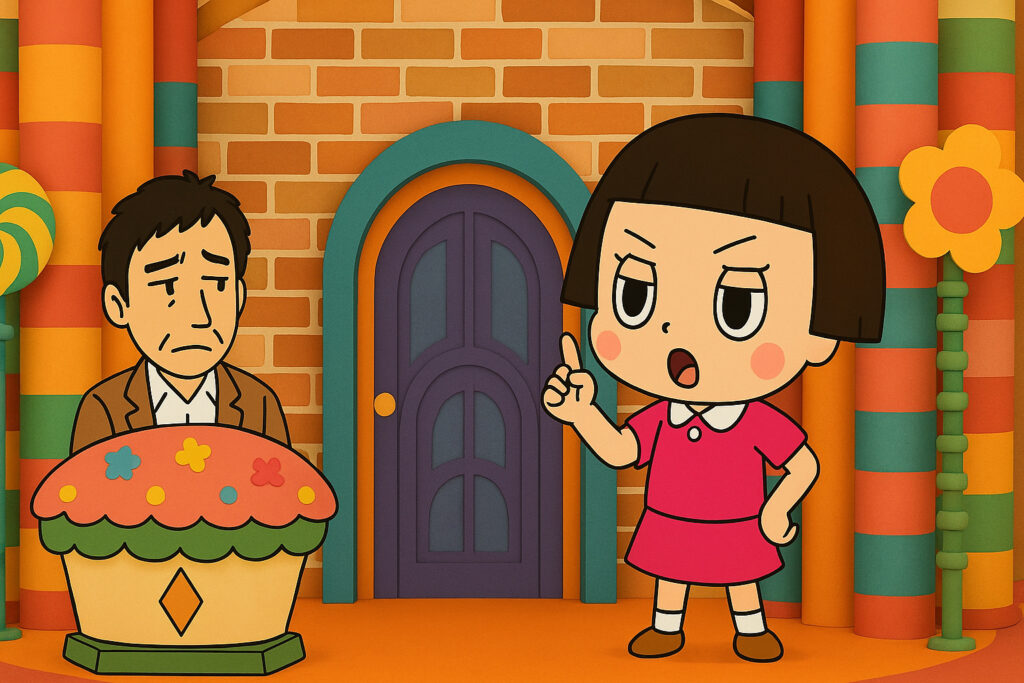

さらに、人気テレビ番組『チコちゃんに叱られる!』でもこのテーマが取り上げられ、大きな話題を呼びました。

番組内では、子どもから大人までが納得できるような形で「預金」と「貯金」の違いが説明され、視聴者の知的好奇心を刺激しました。

本記事では、これらの背景をふまえつつ、言葉の意味や使い分け、制度の違いに加えて、身近な例を通じて理解を深めていきます。

特に、預金と貯金が私たちの日常生活や将来設計にどう役立つのか、教育的観点や資産形成の観点からも掘り下げて紹介していきます。

預金と貯金の違いとは?

預金の基本的な意味

「預金」とは、銀行などの金融機関にお金を預ける行為を指し、その目的には日常の資金管理から長期的な資産形成までさまざまあります。

預金の種類には、日常の出し入れに便利な普通預金や、一定期間お金を預けて利息を得る定期預金、企業向けの当座預金などがあります。

これらの預金は、用途や目的に応じて使い分けることができ、個人だけでなく法人にとっても重要な資金運用手段です。

また、預けたお金には金融機関によって金利がつく場合があり、特に定期預金などでは比較的高めの利息を受け取ることが可能です。

さらに、万が一金融機関が破綻した場合でも、預金保険制度により元本1,000万円とその利息までが保護されるため、安全性も高いとされています。

貯金の基本的な意味

「貯金」とは、主にゆうちょ銀行(旧・郵便局)で使用されていた用語であり、明治時代から庶民の生活に密着した資金の保管手段として親しまれてきました。

昔から家庭内で使われる「貯金箱」や「貯金通帳」など、日常生活の中で親しみを持って使われてきた表現でもあります。

さらに、「貯金」は現金をためるという行為全般を指す広義の意味を持ち、金融機関に預ける行為に限らず、タンス預金や貯金箱に小銭を貯めるような場合にも使われます。

このように、「貯金」は金額の大小や制度に関係なく、お金を大切に蓄えるという生活的・教育的な視点が強調される傾向があります。

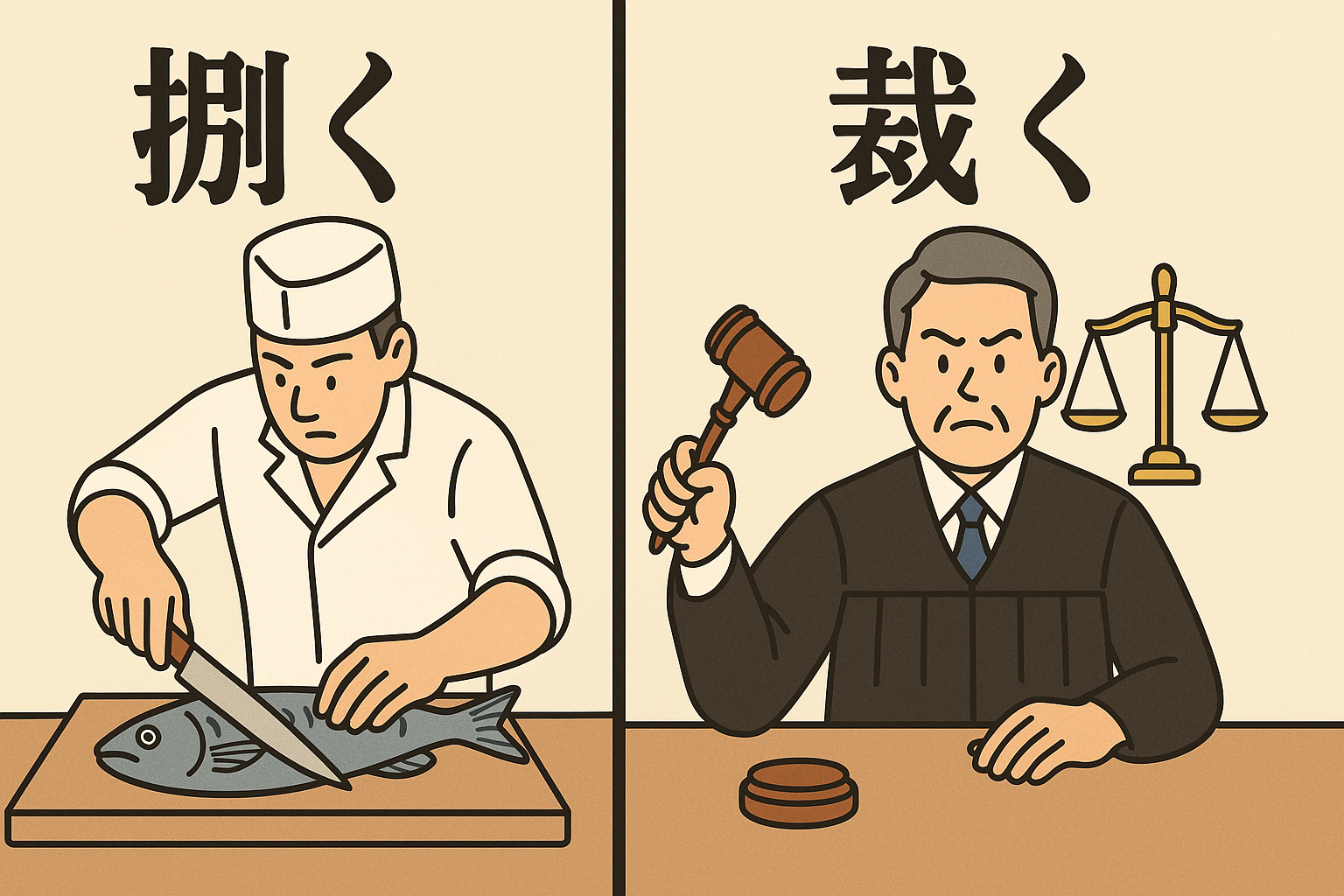

預金と貯金の法的な違い

法的には、「預金」は銀行法に基づき、民間の銀行や信用金庫などで提供されるサービスとして定義されています。

一方、「貯金」はかつての郵便貯金法に基づき運営されており、郵便局を通じて国が管理していたという歴史的背景があります。

2007年にゆうちょ銀行が民営化され、郵便貯金制度が銀行制度と統一されましたが、現在でも「預金」と「貯金」という用語の使い分けは続いています。

これには、地域社会や世代間で培われてきた言葉の文化や慣習も関係しており、単なる制度上の違いだけでなく、人々の感覚や生活習慣にも深く根ざした違いといえるでしょう。

チコちゃんに叱られる!での解説

番組での説明ポイント

NHKの人気教養バラエティ番組『チコちゃんに叱られる!』では、「預金」と「貯金」の違いという、日常的に使われるものの明確な区別がつきにくい言葉について特集されました。

番組は、笑いと驚きを交えながら、視聴者が思わず「なるほど」と頷くような情報を提供しており、今回も例に漏れず大きな反響を呼びました。

番組内では、まず「預金」は銀行で取り扱われるものであり、「貯金」は郵便局(現・ゆうちょ銀行)で用いられていた言葉であると説明され、図解や再現ドラマを用いて視覚的にもわかりやすく構成されていました。

また、用語の成り立ちや制度の歴史にまで触れたことで、子どもから大人まで幅広い層に新たな発見をもたらしました。

視聴者からの質問と解答

「預金と貯金、何が違うの?」という素朴な疑問に対して、チコちゃんはおなじみの決め台詞と共に「銀行は預金、郵便局は貯金!」と即答しました。

この短くも的確なフレーズは多くの視聴者に印象を与え、インターネット上でも話題となりました。

番組後半では、専門家が登場し、なぜこのような違いが生じたのかを詳しく解説しました。

銀行法と郵便貯金法という異なる法律の下で運営されてきた制度的背景や、民営化による影響、そして言葉の使われ方の変遷まで丁寧に紹介され、視聴者からは「わかりやすくて面白い」と高評価を得ていました。

チコちゃんの言葉の裏側

チコちゃんが毎回繰り出す「ボーっと生きてんじゃねーよ!」という決め台詞は、ただの演出ではなく、視聴者に対して身近な事柄を見直すきっかけを与える重要なフレーズでもあります。

今回も、「預金」と「貯金」という何気なく使っていた言葉の違いを知ることで、知識の再確認とともに、金融に対する興味を深めるきっかけとなった人も多かったのではないでしょうか。

さらに、こうした番組の切り口は、教育的にも優れており、子どもたちが言葉に興味を持つ入口としても機能しています。

普段の生活の中でふとした疑問に気づき、調べる・考える力を養うという観点からも、『チコちゃんに叱られる!』は貴重な情報源のひとつとなっています。

預金と貯金の具体的な例

貯金箱の使用例

家庭で使われる「貯金箱」は、現金を貯める手段であり、主に子どもが小遣いをためる際に利用します。

カラフルなキャラクター付きの貯金箱や、開けるのに鍵が必要なタイプなど、さまざまな種類が市販されており、楽しみながらお金を貯める習慣を身につけるのに適しています。

大人にとっても、コイン専用の貯金箱や旅行費用専用の瓶などを使うことで、目的別の貯金を視覚的に意識する手段として活用されています。金融機関に関係なく、「貯金」という言葉が自然に使われており、その感覚は広く世代を超えて共有されています。

日常生活における預金の使い方

社会人が給料を受け取る口座や、公共料金・家賃・保険料などの支払いに使う普通預金口座などが「預金」に該当します。

給与振込、クレジットカードの引き落とし、ネットショッピングでの決済、QRコード決済アプリの連携口座としても使用されており、キャッシュレス化が進む現代において、預金口座は日常生活の基盤といえる存在です。

また、ネットバンキングの普及により、スマートフォンから24時間いつでも残高照会や振込ができるようになり、利便性が大幅に向上しました。日常的な資金管理や生活支出の可視化にも貢献しています。

貯蓄のための預金プラン

定期預金や積立預金などは、計画的にお金をためる手段として非常に有効です。

定期預金では、一定期間お金を引き出さないことを前提に、普通預金より高い金利が設定されることが一般的です。

一方、積立預金は毎月一定額を自動的に預け入れる仕組みで、無理なく継続的に貯蓄ができます。

さらに、教育資金や住宅購入、老後の備えなど、目的別の預金商品も多くの金融機関で用意されており、自分のライフステージや目標に応じたプラン設計が可能です。

また、ボーナス時に追加預金を行うボーナス加算型や、金利優遇があるキャンペーン型商品など、バリエーションも豊富で、比較検討する価値があります。

預金を利用するメリット

金利や利息の仕組み

預金には金融機関ごとに設定された金利が付き、その利率に応じて預けた金額に対して利息を得ることができます。

特に定期預金は、一定期間資金を動かさずに預けることで、普通預金に比べて高めの利率が適用され、長期的な資産形成に有利です。

また、近年ではネット銀行などが提供する高金利の預金商品も登場しており、選択肢が広がっています。

利息収入は税制上「利子所得」として扱われ、20.315%の源泉分離課税が適用されますが、NISA口座などを活用することで非課税で運用できるケースもあります。

金融機関の信頼性と安全性

日本の金融機関は、預金保険機構により預金保険制度の対象となっており、万が一金融機関が経営破綻した場合でも、預金者1人当たり元本1,000万円とその利息までが保護されます。

これは「ペイオフ」と呼ばれ、一定の安全網として機能します。

加えて、大手銀行や信用金庫、ネットバンクなど、各種金融機関は財務健全性を維持するための厳しい規制の下で運営されており、預金者にとっては高い信頼性を持つ資産の保管手段といえます。

資金管理のしやすさ

預金口座を活用することで、収入・支出の記録が明確になり、毎月の家計管理やライフプランの見直しに役立ちます。

多くの銀行では通帳だけでなく、オンラインバンキングを通じてリアルタイムで明細や残高を確認できる機能があり、資金の流れを簡単に把握できます。

さらに、家計簿アプリやクラウド会計ソフトとの連携機能を活用すれば、自動でデータが取り込まれ、月々の支出分析や目標貯蓄額との比較もスムーズに行えます。

資金の可視化が進むことで、無駄な支出に気づきやすくなり、効率的な家計改善にもつながります。

貯金をすることの重要性

将来のための備え

貯金は、病気や失業、自然災害など予期せぬ事態への備えとして非常に重要です。

急な医療費の支出や、収入源が一時的に途絶える状況にも対応できるだけの資金があれば、精神的な余裕を持って困難を乗り越えることができます。

また、ライフイベント—例えば結婚や出産、住宅の購入など—に備えるためにも、ある程度の貯金は不可欠です。

さらに、定年退職後の生活資金としての備えも必要であり、将来を見据えた計画的な貯金が安心の土台となります。

家計の安定を図る手段

定期的な貯金習慣は、家計を安定させるための柱となります。

支出を見直し、毎月決まった額を貯金に回すことによって、突発的な支出にも柔軟に対応できる家計構造が整います。

貯金があることで、必要なものを計画的に購入できるようになり、無理な借り入れを避けることができます。

また、生活費や教育費、保険料といった固定費の支払いにも余裕を持たせることができ、家計の健全性を維持する大きな助けになります。

子どもへの教育的観点

子どもに「貯金」の大切さを教えることは、将来的な金銭感覚や経済的自立につながる重要な教育です。

貯金箱やお小遣い帳を使って、自分でお金を管理する体験を積ませることで、「お金は有限である」という感覚を自然に身につけさせることができます。

たとえば、目標を決めてお金を貯める経験は、達成感や自制心を育てる良い機会になります。

さらに、家庭内での話し合いを通じて、予算の立て方や支出の優先順位など、将来に役立つ実践的な知識も教えられます。

預金と貯金の制度の違い

銀行と郵便局の役割

「預金」は主に銀行、「貯金」は郵便局(現・ゆうちょ銀行)で用いられる用語として定着しています。

銀行は企業や個人の資金管理、決済業務を中心に担う金融機関で、都市部を中心にネットワークを広げてきました。

一方、郵便局は全国各地に広く点在し、特に地方や過疎地域において、金融サービスの提供を補完する役割を果たしてきました。

この地理的な差異により、「貯金」はより庶民的なイメージが強くなっています。

また、銀行と郵便局では取り扱う金融商品やサービスの名称にも違いがあり、たとえば「貯金通帳」と「預金通帳」など用語にも反映されています。

ゆうちょ銀行では今もなお「総合口座貯金」という名称が使われており、言葉の違いが制度の名残を色濃く残しています。

貯蓄制度の歴史と背景

郵便貯金制度は1875年(明治8年)にスタートし、当初は貯金奨励を通じて国家の資金調達にも貢献することが目的でした。

特に読み書きができない層や、銀行にアクセスしづらい地域に住む人々にとって、郵便局は最も身近で信頼できる金融機関であり、庶民が初めて利用できる貯蓄手段として定着しました。

一方、銀行預金の制度は商業銀行の発展とともに進み、企業の資金繰りや大口預金、為替取引など、商取引や経済活動を円滑に進めるための仕組みとして整備されました。

戦後の高度経済成長期には、都市部を中心に銀行口座の普及が進み、給与振込や公共料金の引き落としなど、生活の一部として定着していきました。

庶民と商人の関係

「貯金」は庶民の生活に密着した言葉であり、家庭内でのお金のやりくりや教育資金、老後資金など、日々の暮らしに寄り添う存在です。

一方で「預金」は、商人や企業といったビジネスの現場における資金管理や運転資金、資産運用といったやや専門的・実務的な場面で使われる傾向があります。

このような違いは、単なる語彙の使い分けにとどまらず、金融制度の発展経緯や利用者層の文化的背景にも根ざしています。

現在では制度的な統一が進んでいますが、言葉としての「預金」と「貯金」の違いには、それぞれが歩んできた歴史の重みと地域社会との関係性が今なお色濃く残されているのです。

お金の運用方法

貯金と投資の比較

貯金はリスクが少なく、安全性が高い運用方法として知られています。

特に定期預金や積立預金などは、元本が保証されていることから、安定志向の人や将来に向けて計画的に資金をためたい人に適しています。

一方、投資は株式、投資信託、不動産、債券など多様な選択肢があり、長期的に資産を増やす手段として注目されています。

しかし、投資には市場の変動によるリスクが伴い、元本割れの可能性もあるため、リスク許容度に応じた判断が求められます。

最近では、iDeCo(個人型確定拠出年金)やNISA(少額投資非課税制度)など、税制優遇を受けながら投資ができる制度も整っており、貯金と併用することでバランスの取れた資産形成が可能です。

重要なのは、目的や期間、ライフステージに応じて貯金と投資を使い分けることです。

生活費と貯金のバランス

毎月の収入から一定額を貯金に回すことは、健全な家計運営の基本であり、経済的な安定を築く第一歩です。

理想的には「収入の10〜20%を貯金に回す」といった指標がよく使われており、家計の見直しを行う際の参考になります。

生活費を見直して固定費を削減することで、無理なく貯金に回す余力を生み出すことができます。

また、生活防衛資金として最低3〜6か月分の生活費を確保することが推奨されており、これにより突然の収入減少や大きな出費にも対応しやすくなります。

収入・支出のバランスを見極め、貯蓄と日常生活のバランスを保つことが、長期的な家計の安定につながります。

理想的な貯金方法

理想的な貯金方法としては、「先取り貯金」が最も効果的とされています。

これは給与の振込と同時に一定額を自動で貯金口座に移す方法で、手元に残ったお金で生活するというスタイルです。

先取りすることで、使い過ぎを防ぎ、貯金の習慣を自然に身につけることができます。

さらに、目的別に口座を分ける「用途別口座管理」や、積立定期預金の活用によって、旅行費用、教育資金、緊急予備費などを目的ごとに明確に管理できます。

近年では、銀行アプリを使って自動で小銭を貯める機能や、AIが支出予測をして最適な貯金額を提案してくれるサービスも登場しており、テクノロジーの活用によって貯金がより身近で簡単になっています。

まとめ

「預金」と「貯金」は、金融機関の違いや制度上の背景、言葉としての使い分けなど、さまざまな面で異なりますが、どちらもお金を蓄えるという本質的な役割を担っています。

預金は銀行を中心とした資金運用手段として、利便性や安全性、資産形成の効率性に優れ、日常生活の中での決済や収支管理にも大きく貢献しています。

一方、貯金は庶民の暮らしに密着し、教育や習慣づけといった情緒的・文化的側面も含めて、お金の価値を実感する手段として多くの人に親しまれています。

さらに、時代とともに金融環境が変化し、ネットバンキングやスマホアプリ、非課税投資制度などの新しい手段も登場しています。

そうした中で、預金と貯金の違いを理解したうえで、目的やライフスタイルに応じた方法を選択することが、将来の安心や資産形成に直結する重要な判断となります。

本記事を通じて、「預金」と「貯金」の違いを正しく理解し、それぞれのメリットを活かしながら、自分に合った資金管理のスタイルを見つけることが、より豊かで安定した暮らしへの第一歩となることを願っています。